本篇文章6562字,读完约16分钟

经记者曾子建张奇张冬晴

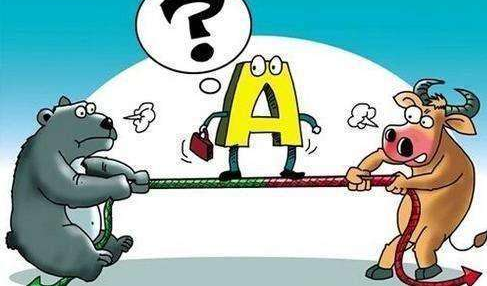

时间一长,突然出乎意料的反弹行情把我们带到了下半年。 上半年行情以4月19日为界,以前持续上涨,三连阳、四连阳不断。 之后大幅下跌,接连三连阴、四连阴。 也许适合“山高谷深”这个词。

上半年很险恶,既然跌入低谷,下半年的投资者也期待着山的出现。 那么,让我们从上半年行情的总结和下半年行情的展望中,找出危机和机遇吧。

/行情回顾/

上半年的熊冠世界

经过记者曾子建

转眼,年上半年过去了,如果6月末没有出现反弹,a股市场的低迷,更多的投资者将无法承受。 上海综合指数跌幅不大,但创业板指数下跌25.64%,中小板指数下跌14.83%,两指数居世界各股市指数跌幅排行榜前列。 为什么a股市场上半年表现如此惨淡?

上证综指以年线为中心挣扎

今年年初,从宏观环境来看,资金方面不太紧张。 a股市场在经过1月份的低位震荡后,2月份展开了较为强劲的攻击。 当时上证指数从2661点附近开始持续上涨,2月10日突破上证指数年线后,持续上涨至4月18日,至3067.46点见顶。

在接下来的行情中,a股市场出现了几乎没有抵抗力的单边下跌。 5月23日,上证指数跌破年线2778.94点,此后成交量持续萎缩。 截至6月15日,股指再次破位连续下跌4天,最终在6月20日阶段性下跌至2610.99点后展开反弹。

创业板指下跌幅度居世界首位

如上所述,上证综指上半年高至3067点,最低可见至2610点,波幅还不大。 但是,中小板、创业板的暴跌,让许多投资者感到“创巨痛深”。

据统计,今年上半年,创业板指数下跌25.64%,中小板指数下跌14.83%,在全球各指数跌幅排行榜中胜出。 另外,沪深300指数上半年下跌2.69%,深证成指下跌2.79%。

相比之下,受经济危机困扰的希腊雅典股价上半年也下跌了9.42%。 道琼斯指数上半年上涨5.91%,纳斯达克综合上涨3.3%,俄罗斯rts指数上涨7.24%等,与国外其他市场相比,a股市场表现惨淡。

“由于资金方面持续紧张,创业板等中小股票难以维持较高的估值。 ”广发证券分析师表示,“创业板上市以来,新股发行的市盈率曾一度超过70倍,二级市场的市盈率达到100倍是家常便饭。 a股市场经过今年6月的大幅调整,无论是主板还是创业板,在新股发行的市盈率明显下降后,市场都趋于稳定。 ”。

各类投资者全线亏损

上半年指数下跌呈现行情惨淡的态势。 但是,要说行情有多悲惨,只有投资者“像喝水一样,冷暖自知”。 “不管是散户、机构、私募还是公募,从今年4月以来的调整中,几乎没有人全身而退。 ”深圳一家证券公司的自营部相关人士表示,“无论是价值投资还是趋势投资派,技术拆解再好,今年的行情都可以说全线覆盖。 这样的股票大跌行情,似乎有在2008年再现的感觉。 ”

散户小家伙不敢看账户

上述深圳证券公司营业部的王先生表示:“散户大面积遭受损失。 ”。 其中相当大的投资者损失超过30%。 显然,投资者的损失程度远远超过指数下跌。 王先生表示,散户亏损之所以严重,不仅行情低迷,而且暴涨下跌、持续补仓等操作习性也加大了损失。

记者表示,有点胆小的散户从来都不敢开账户查看市场价格。

证券公司的理财、基金都输给了大盘

其实,在专业投资者证券公司的集合理财产品、股票型基金等方面,也有很多人输给了大盘。

据统计,今年上半年券商208家集合理财产品平均收益率约为-7%,股票型产品平均收益率为-7.5%,混合动力产品平均收益率为-9.12%,福克斯产品平均收益率更是达到-8.55%。 相比之下,债券型产品的平均收益率为-1.15%,货币型产品的平均收益率约为1.7%。 理财产品中只有16个获得正收益,其中没有一个股票型产品赚钱。 另外,有些产品接近清盘的红线。 最赚钱的国泰君安享受债券型产品的收益率也只有5%。

公募基金的日子也同样不好过。 wind数据显示,125只股票今年以前设立的私募股权混合基金上半年平均累计单位净增长率为-9.05%,仅13只私募股权基金业绩战胜大盘,约占私募股权基金总数的10%。 正收益的私募股权基金只有3只,王亚伟操纵的华夏大盘和华夏战略占其中2只。

/行情展望/

下半场开始收紧货币政策空或收窄

经过记者张冬晴

昨天( 7月1日),年下半年第一个交易日,这是6月21日a股市场企业稳定反弹后的第九个交易日,沪深两市持续多日的震荡反弹行情疲软状态逐渐明朗,但在走势回落后,2500多股中只有800股依然

价格上涨市场出现曙光

事实上,从今年4月中旬开始,出现了持续的货币紧缩政策累积效应,经济增长减速也越来越明显。 不堪重负的上海、深a股市场再次选择了40多个交易日漫长的熊途。 上证综指、深证成指跌幅双双超过12%,无论主板还是中小板、创业板,个股跌幅都相当惊人,最大跌幅超过64%。

但是,5月cp和I大涨,经济复苏后,市场普遍预计可能迎来政策和流动性拐点,沪深a股市场也将迎来一线曙光。

顺便说一下,英国《金融时报》6月23日在国务院总理温家宝6月24日出版的《金融时报》上指出,中国遏制国内通货膨胀的努力取得了成效,价格上升的趋势得到了抑制。

“整体价格水平目前处于可控区间,预计将稳步下降。 》温家宝总理在文案中指出,中国已经将限制价格上涨放在宏观经济调控的首位,并出台了形成鲜明对比的政策,这些政策已经奏效。 并且,政府强调对价格上涨在今年内会得到有力的抑制抱有信心。

据此,沪深a股市场闻风而舞,6月23、24日连续两个交易日放量激增,个股大面积涨停,逐步底部调整得以确立。

值得注意的是,近期陆续发布的券商中期战略报告呼声高涨,不少券商乐观预期下半年a股市场将迎来新的上涨行情,不少民营企业也表达了底部不少意见。

流动性期望或当前拐点

事实上,从2009年11月到今年5月,cpi连续19个月持续上升。 去年11月上升至5.1%后,曾一度连续3个月小幅下跌至5.0%以下,但今年3、4、5三个月再次上升至5.0%,分别达到5.4%、5.3%、5.5%。 5月达到34个月的高点,根据最近猪肉价格暴涨,一些市场相关人士推测6月份的cpi有可能超过6.0%

在cpi持续急速上升的情况下,货币紧缩政策也紧随其后,持续着残酷的战斗。 其中,自去年10月20日首次加息0.25个百分点以来,央行已经连续第四次出现加息冲击,去年1月18日开始的加息准备金率也持续稳步出炉,截至今年6月20日,已累计12次加息准备金率,各大金融机构

与此同时,央行于6月30日发行了50亿元的3月期中央票和150亿元的3年期中央票。 其中3月期中央票继上周停发后略有发行; 3年期中央票在6月2日以后重新发行了。

对此,许多拆迁师认为,央行在公开市场连续6周实现净投入暂时缓解了资金紧张局势,但这并未缓解趋势。

值得注意的是,近期大宗商品出现持续震荡清理态势,国内房地产价格涨幅也有所缓解,持续紧缩的货币政策累积效应正在显现。

业界逐渐出现了稳定这些物价的几个重要条件,预计货币政策不会很快放松,但进一步紧缩空的时间几乎变窄了。

多个因素交织在一起迎来行情吗?

《底! 底部! 底!

值得一提的是,在多家证券公司的中期战略报告中,只有国泰君安证券独特地将当年中期战略报告发出如此近乎歇斯底里的叫嚣,并明确指出:“年下半年将是指数探底的重要时间窗口,其底将是未来两年的重要底。”

国泰证券上述报告显示,房价和物价问题仍未得到处理,经济政策取向和结构调整机制不确定,货币和融资机制改革尚不符合实际经济运行,但从影响股市大趋势的评估来看。

两个月前,上证指数成功站在3000点的整数关口时,许多证券公司关注的问题恐怕不是底部,而是顶部。

但是,摆在面前的现实是,持续紧张的流动性、不断加剧的通货膨胀、逐渐放缓的经济增长率、市场前景的混乱。

国泰研究报告显示,今年二三季度,高通胀、低增长、低通胀、低增长不利于市场业绩,市场在不利环境中找到重要底气,随后市场将面临通胀拐点、政策导向拐点、流动性拐点、基本面拐点、房地产拐点、收益

因此,下半年股市先反映经济下滑的结果,再反映见底后的预期。 3、4季度,1季度扣除银行后的净利润增长率可能为负,公司利润见关键底,在通胀降至3%左右之前,公司利润可能再次增加。 这是明年的事件。

然而,国信证券的研究报告显示,目前股市面临着存量投资的短期影响,表现在价格上涨、毛利润下跌、一季度上市公司利润下滑。 中期内,投资仍以经济为主导,无需过度担忧。

东北证券一研究报告显示,无论准备金率、市场利率、外汇占资金套利率、银行资金在信贷行业的配置比例,目前的资金面都最为紧张,考虑到通胀在6月份以后下跌,目前的货币紧缩已经接近尾声。

另外,东北证券指出,市场底部的确立介于评价底和流动性底之间,多在流动性底部附近,但会比经济和业绩增长率的底快。

触底的催化剂在于,财政产业政策的暖风、保障性住房等民生建设资金的落实、准备金率等货币政策进入提醒期,流动性出现拐点。

顺便说一下,国信证券认为下半年的机会在7~8月。 基于评价底(相对于2005年和2008年)的接近,对指数底不会过于悲观。

不过,国泰环球证券认为,流动性下半年将更加紧张,从政策角度看,下半年将没有明显放松。

相比之下,东北证券2750分的估值水平反映了经济“软着陆”的预期,下面是“硬着陆”的悲观预期与流动性紧张的共振,2750分下面已经被低估,下半年有望纠正,下半年指数合理区间为2750分。

(一股上涨/

半年来,牛熊股出炉,主板、中小板冰火两重天

经过记者张奇

上半年板块和个股的表现可以说一半是火焰,一半是海水。 1股近7成被“海面”淹没,创业板和中小板1股以“吃水”最多,占跌幅排行榜前22位。 主板上的一些股票,

迪康药业( 600466,收盘价11.41元)。

携15股10转的牛气一举夺得年上半年冠军,以194.65%的涨幅压倒群雄。

原始的股权出售限制重构创业板

从上半年熊股排名来看,跌幅前20位均为中小盘股。 截至今年年初,中小板综合指跌幅达到12.68%,创业板综合指跌幅高达24.84%。 其中,创业板康芝药业( 300086,收盘价18.88元) )跌幅最大,为52 (达到,之后为( ST大地( 002200,收盘价13.62元),国民技术( 300077,收盘价26.67元),科科。

另外,受估值等影响,今年上市的新股大多遭遇滑铁卢,特别是中小盘股。 例如,今年1月7日上市的创业板股票安居宝( 300155元,收盘价11.93元),进入今年后下跌了38%。 4月28日上市的板新股巨擘集团( 601528,收盘价29.90元) )跌幅也达到5%。 另外,今年上市的华锐风电( 601558元,收盘价29.46元)、亚太科技( 002540元,收盘价20.26元)、雷曼光电) 300162元,收盘价25.46元)、大智慧) 601519元,收盘价15.84元。

上半年中小板指数和创业板指数分别重挫14.83%和25.64%,这与板块高企的估值无关。 据wind数据统计,去年末中小板和创业板整体市盈率( ttm )分别达到45.75倍和65.92倍,对沪深300的估值溢价分别达到215%和352%。 随着上半年中小股持续调整,其整体估值明显下降。 截至6月30日收盘,中小板和创业板整体市盈率( ttm )分别下降36.89倍和43.72倍,对沪深300的估值溢价收窄至171%和222%。

创业板之所以成为下跌的灾区,还有一个重要的原因。 也就是说,上市两年后,最初的原始股限售早已解禁,在高转移、高分红的刺激下,风投和高管套现热情高涨,同时在上半年融资环境极其困难的情况下,公司在二级市场套现的动力也非常大。 此时,投资者不会乐意给原始股东们送钱。

牛股有特别的主题素材“开放”

上半年的股票整体表现给大部分投资者带来了巨大的损失,但期间也出现了许多牛股。 今年以来,8头牛股涨幅翻倍,其中迪康药业以194.65%的涨幅位居榜首,西藏的快速发展( 000752,收盘价32.48元)以190.4%的涨幅紧随其后。 从上半年高位牛股来看,资源股成为最大赢家。 倍增率中,西藏快速发展,三爱富( 600636元,收盘价36.43元),包钢股( 600010元,收盘价8.25元),常铝股) 002160,收盘价15.81元),山西焦煤( 600740元,收盘价110元。

就牛股来看,各有独特的主题素材。 例如,去年平平无奇的迪康药业今年上半年可以改变军队。 另一方面,有矿产资源重组的传言。 企业很清楚,除了“涉矿”主题素材外,市场还青睐高传输龙头。 10周15周在低价股出现的概率很低,不暴涨也很难。

西藏的迅速发展自然要归功于稀土的光环。 3月中旬宣布稀土企业股权投资2亿元以来,股价持平,有重燃去年稀土爆炸性行情的趋势,但大股东的频繁减持也引发了一定争议。

此外,涨幅排在第4位的包钢稀土也有稀土的概念,在宣布资产注入方案后,炼钢留下的稀土尾矿湖也被视为“宝盆”。

无论如何,由于牛股拥有特殊的主题素材,受赚钱效应的刺激,各路资金纷纷被夺走,从而推高股价。 当然,前提是市场不是单边熊市。

/投资战略/

在不明确中寻找三大明确性机会

经过记者张冬晴

抄底周期+明确性机会?

年中期战略报告中证券公司在宏观、市场方面各有各的观点,但在下半年的市场机会方面却惊人地相似,而《每日经济信息》记者随机采访的几位市场人也基本持有相同的观点!

关键字:周期性区域

在今后的半年中,下方因素多超出预想,市场处于见底阶段,“软着陆”也好,“硬着陆”也好,第三季度都将明朗。

国泰安一研究报告显示,见底后,周期性领域更胜一筹,但更推荐向右侧购买。 目前值得推荐的周期性领域有房地产、化工、机械、水泥等。

国信证券喜欢电力、煤炭、建材、部分化工等受到供给冲击,但诉求不受影响的领域,因此价格上涨,总利润不受影响。

中航证券拆船师刘振国也认为,进入涨价周期的化工领域有着较为稳定的利润预期。 另外,国盛证券拆船师刘丽红也有同样的看法,认为前期部分化工产品的涨价已经引起市场资金的关注。

关键词:保护室

相对乐观的东北证券从领域的角度提出了以全周期为首要目标,关注基础设施和设备类板块的观点。 也就是说,短期期待保障房等建设相关利益的建筑机械、地域建材、建筑装饰等板块; 中长期关注设备投资上行链路中电力设备、水利设备、铁路设备及其他专用设备的投资机会。

国信证券也认为可以关注低评价+诉求不受影响的领域。 例如,保护性住宅评价低的领域,例如家电; 医药中几乎不受降价影响的企业等。 基于如果下半年通胀压力缓和,政策力度就会缓和的预期,可以将新兴产业和部分强周期领域进行超分配。

当然,受益于政策预期确定的保障房及其相关领域,也是刘振国、刘丽红等多家券商研究员一致期待的机会之一。

关键词:成长股

近几个月来大幅缩小“泡沫”后,许多中小板、创业板成长性好、估值较低的成长股也是市场关注的一大焦点。

对于更激进的投资者,国泰君安一研究报告指出,下半年中小盘股更具备稀缺性和攻击性,这两种应该是核心配置。

东北证券也认为,相对来说,中小板和创业板机会越来越多的是结构性的,这类股票的市盈率不足30倍,市场销售率不足5倍的大概在14%左右。 在此评价的基础上,关注合理运用超募基金,进行外延式扩张的企业,其中不乏“真成长股”。

转载时请联系“每日经济信息”报社。 未经《每日经济信息》报社授权,严禁转载和镜像,违者必须追究。 / BR// HR// BR// HR /版权合作与网站合作电话: 021-60900099688/BR// HR// BR// HR///H// /。 网民热线: 4008890000北京: 010-58528501上海: 021-61283003深圳: 0755-8359成都: 028-86516389 028-86740011无锡: 15152247316

标题:“上半年跌跌不休 下半年A股筑底反弹?”

地址:http://www.vsunglobal.com/vsgnzx/11250.html